Fördjupning om scenarioanalysen i faktabladet

2018-02-07

I samband med det nya regelverket PRIIPS ska investeringsprodukter som erbjuds på marknaden ha ett tillhörande faktablad, s.k. KID (Key Information Document). Syftet med faktabladet är att göra det möjligt för en investerare att jämföra olika investeringsalternativ. Nedan följer en fördjupning i hur scenarioanalysen i faktabladet beräknas, hur du kan tolka informationen och vad som kan vara viktigt att tänka på innan du väljer en placering.

Hur beräknas en scenarioanalys?

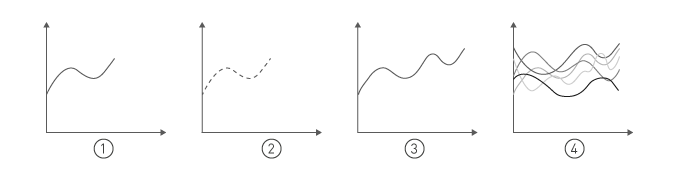

Scenarioanalysen bygger på de underliggande tillgångarnas historiska avkastning. Förenklat kan analysen delas upp i fyra steg:

- Den historiska utvecklingen för de underliggande tillgångarna tas fram under en 2-5 årsperiod.

- Utvecklingen för de underliggande tillgångarna delas sedan in i veckovisa avkastningar.

- De veckovisa avkastningarna sätts sedan slumpmässigt ihop till en avkastningskurva för den aktuella placeringen.

- Därefter gör man ytterligare 10 000 stycken avkastningskurvor med samma metod som i steg 3. Utfallen rangordnas sedan från det sämsta till det bästa. Kurva nr. 1000 blir det negativa scenariot, kurva nr. 5000 blir det neutrala scenariot och kurva nr. 9000 blir det positiva scenariot.

Vad ska du tänka på när du tolkar scenarioanalysen?

Scenarioanalysen bygger på de underliggande tillgångarnas historiska utveckling. Viktigt är att tänka på är att den historiska utvecklingen inte säger något om en tillgångs framtida utveckling.

Nedan följer två stycken exempel som belyser de problem som kan uppstå om en investerare enbart förlitar sig på scenarioanalysen i faktabladet.

Exempel 1. Köpläge i SEB mars 1993?

Efter fastighetskrisen i början av 90-talet hade svenska bankaktier fallit kraftigt. SEB nådde botten i mars 1993. I det läget fanns det förvaltare och rådgivare som rekommenderade köp i SEB. Ett klassiskt s.k. recovery-case, vilket är en tillgång som fallit men som man anser har goda förutsättningar att återhämta sig. Med facit i hand visade det sig vara ett gyllene investeringstillfälle. Vad hade scenarioanalysen sagt?

Scenarioanalys i en Sprinter enligt KID, 31 mars 1993

Deltagandegrad: 1,6

Riskbarriär: 70%

Investering: 100 000 kr

Rekommenderad innehavsperiod: 4 år

|

Återbetalning efter kostnadsavdrag |

Genomsnittlig årsavkastning, % |

| Negativt scenario |

1 850 kr |

-63% |

| Neutralt scenario |

8 310 kr |

-46% |

| Positivt scenario |

37 116 kr |

-22% |

Enligt scenarioanalysen skulle det positiva scenariot återbetala 37 116 kr vid en investering på 100 000 kr. Risken är stor att den investerare som övervägde att placera i SEB och förlitade sig helt på scenarioanalysen skulle avstått på grund av de negativa utfallen i scenarioanalysen.

Hur hade det gått för den som investerade?

Nedan tabell visar utfallet på dagliga investeringar i samma placering under perioden (mars 1993 till mars 1995). I bästa fall hade 100 000 kr vuxit till 1 832 520 kr och i sämsta fall återbetalades 144 000 kr. Det är uppenbart att den som förlitade sig på scenarioanalysen i det här fallet hade gått miste om en bra placering.

Dagliga investeringar

(mars 1993 till mars 1995)

|

Återbetalning efter kostnadsavdrag |

Genomsnittlig årsavkastning, % |

| Sämsta utfall |

144 000 kr |

9,5% |

| Median utfall |

314 000 kr |

33% |

| Bästa utfall |

1 832 520 kr |

107% |

Exempel 2 – Ska jag köpa aktier i alla lägen?

Det andra exemplet är hämtat från perioden innan IT-kraschen år 2000. Under denna period steg börsen kraftigt. Vi har valt att se på en placering kopplad till ABB. Såhär i efterhand är det lätt att säga att allt pekade mot en klassisk börsbubbla. Vad hade scenarioanalysen sagt?

Scenarioanalys i en Sprinter enligt KID

Deltagandegrad: 1,6

Riskbarriär: 70%

Investering: 100 000 kr

Rekommenderad innehavsperiod: 4 år

|

Återbetalning efter kostnadsavdrag |

Genomsnittlig årsavkastning, % |

| Negativt scenario |

113 390 kr |

3% |

| Neutralt scenario |

321 220 kr |

34% |

| Positivt scenario |

805 685 kr |

68% |

Enligt scenarioanalysen hade placeringen i bästa fall återbetalat 805 685 kr på en investering om 100 000 kr och i sämsta fall 113 390 kr.

Hur gick det för den som placerade?

Nedan tabell visar utfallet på dagliga investeringar i samma placering under perioden (juni 2000 till maj 2002). I sämsta fall hade 17 400 kr återbetalats och i bästa fall 36 110 kr. En placering som, baserat på historik, såg lovande ut men som slutade i en förlust.

Dagliga investeringar

(juni 2000 till maj 2002)

|

Återbetalning efter kostnadsavdrag |

Genomsnittlig årsavkastning, % |

| Sämsta utfall |

17 400 kr |

-35,4% |

| Median utfall |

23 630 kr |

-30% |

| Bästa utfall |

36 110 kr |

-22% |

Vilka slutsatser kan dras av detta?

- Scenarioanalysen bygger på den historiska utvecklingen för de tillgångar en placering följer. Exemplen med SEB och ABB visar att man inte enbart kan grunda ett investeringsbeslut på en positiv eller negativ scenarioanalys.

- Det är viktigt att kritiskt granska informationen som ges i faktabladet och förstå att de olika beräkningarna bygger på historiska data och statistiska modeller. Det finns många andra parametrar som också bör beaktas i val av placering. Här blir rådgivarens roll viktig i att hjälpa en investerare att hitta en placering som passar dennes behov och marknadsuppfattning.

- Garantums målsättning när vi tar fram placeringar är att hitta och skapa ”rätt placering vid rätt tillfälle”. Vid varje tillfälle skapar vi unika placeringar med utgångspunkt från olika behov, aktuellt marknadsläge, konjunkturbild, börsvärdering och prissättning. Detta medför att vi ibland kommer att ta fram placeringar som visar en negativ alternativt en positiv scenarioanalys.

- Det är viktigt att konstruktören av placeringen tar sitt ansvar och inte lockas av att optimera placeringar för att de ska se attraktiva ut i en scenarioanalys. Som konstruktör måste målsättning vara att ta fram den bästa placeringen - givet det aktuella tillfället.

- För att hjälpa en investerare att hitta rätt placeringar är rådgivarens roll central. Investeringsbeslut ska föregås av ett rådgivningsmöte där investerarens riskpreferenser, marknadsuppfattning och behov analyseras. Med utgångspunkt från denna analys kan sedan rådgivare och kund hitta de placeringar som passar kundens behov och situation bäst.